据bnnbloomberg报道:继加拿大央行本周大幅下调政策利率之后,各大金融机构同步下调了其优惠贷款利率。央行周三将关键利率下调了0.5个百分点,至3.75%。

皇家银行(RBC)、道明银行(TD)、蒙特利尔银行(BMO)、丰业银行(Scotiabank)、加拿大帝国商业银行(CIBC)和国家银行这六大银行均表示,已将其优惠利率从6.45%下调至5.95%。Desjardins、劳伦特银行(Laurentian)和EQ银行也做了相同调整。

图源:51记者拍摄

这是加拿大央行自6月开始推动降息以来,连续第四次降息。

商业银行的优惠利率有助于确定各种贷款的成本,包括浮动利率抵押贷款和信用额贷款。

加拿大央行的下一次利率决策定于12月11日公布。

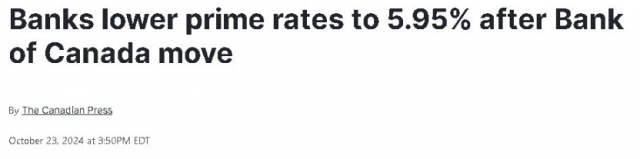

《金融时报》理财专栏作者Rob McLister提供的最新信息显示,全国有保险的房贷,3年期固定贷款利率低至4.24%。

无保险,即首付达20%的房贷,4年期和5年期固定贷款利率低至4.64%。

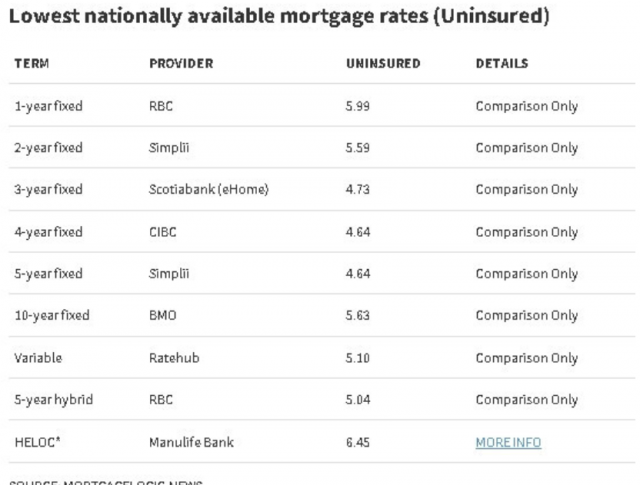

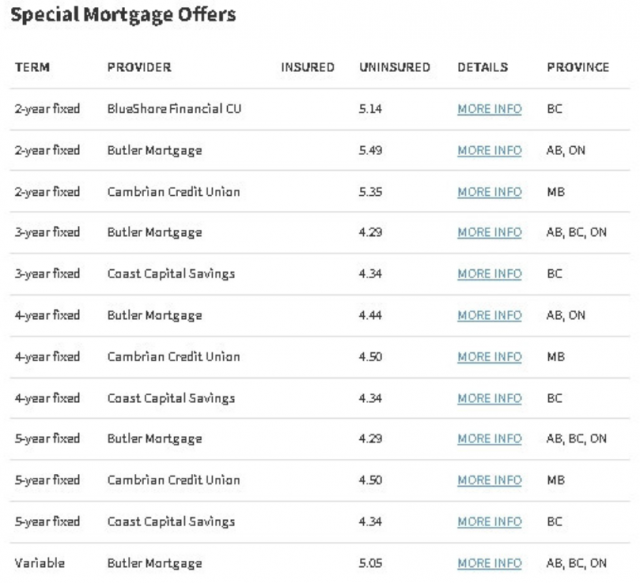

特殊优惠利率中,无保险的房贷,5年期固定贷款利率低至3.99%。

图源:MORTGAGELOGIC.NEWS

抵押贷款专家:注意这个房贷“陷阱”

今年8月,联邦政府允许首次购房者购买新建房屋时分期偿还30年期抵押贷款,新规定将在12月扩大到所有希望购买新建房屋的人。

专家认为,尽管每月还款额较低,但摊还期较长的按揭贷款会使购房者支付的利息大大增加。

TN金融集团商业抵押贷款副总裁尼克松(Marc Nixon)表示:“银行将大赚一笔。还款期的增加就是一个陷阱,这将让你在退休后继续工作”。

图源:CTV

尼克松说,许多新购房者都是在40岁时购买第一套住房。这意味着。他们的退休年龄基本上从65岁提高到了70岁。

延长投保抵押贷款的摊销期是联邦政府为使加拿大人更能负担得起住房而推出的几项措施之一。联邦财政部长方慧兰(Chrystia Freeland)在9月16日表示:“这是为了让加拿大年轻人、首次购房者更容易拥有第一套房子。”

这额外的5年时间可以帮助一些首次置业者进入市场,但成本也会增加。

尼克松详细计算了如果将25年期房贷改为30年期房贷,预计需要多付多少利息。按4.5%的利率计算,一笔95万加元的房贷所支付的利息总额将是:

-

- 20年期约为492,441加元

- 25年期约为634,123加元

- 30年期约为782,864加元

每月按揭还款额为:

-

- 20年期约为6,010加元

- 25年期约为5,280加元

- 30年期约为4,814加元

尼克松认为,30年分期付款计划对开发商和银行来说是个好消息,但最终购房者将付出增加利息费用的代价。

使用他之前的例子,从25年期转为30年期的人每月将少支付466加元。然而,这将需要额外的5年时间来偿还,利息支出将增加148,471加元。

Butler Mortgages抵押贷款公司的抵押贷款经纪人巴特勒(Ron Butler)认为, 虽然30年期抵押贷款未必是一个好的选择,但却是必要的。

巴特勒说:“加拿大人越来越买不起房了,这让我们的年轻人望而却步。为了给年轻人一丝机会,你需要给他们提供30年的分期付款,遗憾的是,这意味着要支付大量额外的利息。”

较长的抵押贷款期限可能会帮助一些加拿大人进入房地产市场,但重要的是要提前计算一下,看看额外5年的需要多付多少钱。对于30年期的抵押贷款,购房者可以尝试每个月额外多付款,或者尽可能多提前还款,以减少贷款余额。

来源:多伦多热推综合

加国地产资讯-18ca.com 温哥华买房_温哥华房价_温哥华房地产_多伦多买房_多伦多房价_多伦多房地产_加拿大买房_加拿大房价_加拿大房地产

加国地产资讯-18ca.com 温哥华买房_温哥华房价_温哥华房地产_多伦多买房_多伦多房价_多伦多房地产_加拿大买房_加拿大房价_加拿大房地产