过去的一年对加拿大人来说无疑是艰难的一年,飞涨的生活成本和通货膨胀让老百姓心情沉重,口袋被掏空。

现在,重要的报税来临,大家都希望能尽量合法降低应税收入,减少欠税款,并尽可能最大化领取退税福利。加拿大税务局对于今年报税有一系列变化,这意味着符合资格的人能通过退税抵免领取更多钱。

Daily Hive 采访了 H&R Block 税务专家 Yannick Lemay,帮大家了解在 2023 纳税年度可以申请的税收抵免(Tax credits)和税收扣除(Tax deductions)。

首先,我们要了解下税收抵免和税收扣除之间的区别。简而言之,扣除额减少了您应纳税的收入金额,而抵免额则减少了您要交的税款。

Lemay指出,“加拿大有非常多的税收减免项目,总共有超过 400项抵扣和减免。”

以下是一些今年报税要关注的项目。

1、RRSP供款

注册退休储蓄计划 RRSP 是一种在加拿大联邦政府注册的储蓄计划,可以为退休进行供款,同时也享受供款当年的“税务优惠”。

RRSP供款可抵扣税款,这意味着您当年的纳税申报表上可以扣减这笔金额,您的净收入就会减少意味着纳税金额也会减少。但是RRSP有供款上线,了解上限金额可以:

-

- 在税表Form T1028上找到

- 或登录税局 My Account

- 也可以打电话1-800-959-8281查询

注意:2024 年 2 月 29 日是 2023 纳税年度 RRSP 供款的最后一天。

2、在家工作或自雇职业

需要在家工作的员工可能有资格扣除家庭办公费用。该要求不一定是雇佣合同的一部分,也可以是书面或口头协议。

今年的在家工作退税有变化,不再使用统一费率。计算方式也发生了变化,需要雇主填写T2200表格并签字。

坏处是比前2年麻烦,好处是根据个人情况有可能可以申请到更多退款。具体可以看这里-》CRA新规出台!加拿大在家工作税务抵扣福利有重大变化

3、育儿费用

您可以将日托和夏令营等费用以及保姆等托儿服务提供者的费用作为免赔额。对于哪些符合资格可以领取退税福利有一些要求,了解更多信息到官网。

4、牛奶金

加拿大儿童福利金CCB 俗称牛奶金,这是加拿大联邦政府向符合条件的家庭每月支付的福利金,以帮助支付抚养 18 岁以下儿童的费用。

2023年7月,联邦就宣布牛奶金涨了。6岁以下儿童的年度最高福利增加了440加元,至7,437加元。6岁至17岁儿童每人金额从5,903加元增加372加元,至6,275加元。

为了获得 CCB,即使没有收入也必须每年按时提交纳税申报表。

牛奶金是一项免税福利金,意味着领取的钱无需纳税。您不会收到单据,也不必在纳税申报表上报告。

5、消费税抵免退税

商品和服务税/统一销售税 (GST/HST) 抵免额是季度补贴付款。旨在帮助中低收入的加拿大个人和家庭抵消他们所缴纳的税款。

根据标准:

如果单身,最高可领 496 加币

已婚或有同居伴侣,最高可领 650 加币

19 岁以下每位儿童 171 加币

发钱日期:

2024 年 1 月 5 日

2024 年 4 月 5 日

2024 年 7 月 5 日

2024 年 10 月 4 日

这项福利无需申请,因为在报税时会自动加入获得抵免。

6、加拿大碳税福利金

气候行动激励金(Climate Action Incentive Payment)今年不仅金额增加,而且前两天刚刚被改名了,改成了加拿大碳税福利金(Canada Cabon Rebates)。

碳税退款以直接存款或支票的形式每三个月发放。从今年四月开始,4口之家将获得以下金额的“加拿大碳税返还金”:

-

- 阿尔伯塔省1800加元(每季450加元)

- 曼尼托巴省1200加元(每季300加元)

- 安大略省1120加元(每季280加元)

- 萨斯喀彻温省1504加元(每季376加元)

- 新布伦瑞克省760加元(每季190加元)

- 新斯科舍省824加元(每季206加元)

- 爱德华王子岛省880加元(每季220加元)

- 纽芬兰和拉布拉多省1192加元(每季298加元)

7、首次购房者福利

加拿大首次购房者或残疾购房者可以申请 $10,000 税收抵免。符合条件的房屋包括:

-

- 独户住宅

- 半独立式住宅

- 联排别墅

- 移动房屋

- 公寓单位

- 双层公寓、三层公寓、四层公寓或公寓楼的公寓

8、学费税收抵免

学生有资格获得学费税收抵免。如果您年满 16 岁并在高等教育机构(而非高中)学习,就有资格获得此退税福利。要符合资格,您在每个教育机构就读的学费必须超过 100 。

您的教育机构提供的正式税单或表格表明您在该日历年支付的合格学费金额。抵免额的计算方法是将支付的学费乘以 15%(最低联邦税级的税率)。

9、多代同堂房屋装修税收抵免

多代同堂房屋装修税收抵免 (MHRTC) 是一种新的可退税福利,可在 2023 年所得税和福利申报表中申请。

如果您符合资格,您可以申请特定装修费用的抵免。房屋必须是针对符合条件的亲属同住的老年人或成年人,或残疾人。装修项目必须是为了帮助他们生活安全方便。

符合资格的抵扣可以申请装修费用的 15%,装修费最高50,000,退款最高 7,500 。

10、慈善捐款退税

如果您有捐赠收据(可以在捐赠时索取),则对符合条件的慈善机构的所有捐赠都可以从您的税款中扣除。符合资格的款项可以追溯到最多5年前的捐款。

11、医疗费用退税

不要扔掉您的牙科付款,买处方药,胰岛素笔等收据,或者如果您因乳糜泻而不得不购买食用无麸质产品的收据。所有这些医疗费用都可以申请税收抵免。

12、加拿大工人福利金

加拿大工人福利金 CWB 为低收入工人及其家庭提供经济补贴。您可以在提交年度纳税申报表时申请该福利。单身纳税人可获得的最高金额为 1,428 ,家庭可获得的最高金额为 2,461 。根据您的收入,金额可能会减少。

13、TFSA供款额增至$7000

免税储蓄账户的年度缴款从 2023 年的 6,500 元增加到 2024 年的 7,000 元。虽然不会影响到今年报税,但今年免利息税的存款额度增加了,也是一项福利。

14、省和地区福利

除了上述的联邦福利外,每个省和地区都有自己的一套省级税收抵免,今年各种福利都有调整,可以进一步减轻您的税收负担或有助于获得更大的退税。大家可以在 CRA 网站上找到有关这些内容的更多信息。

今年需要了解的其他报税信息:

在报税之前,请记住以下一些重要注意事项。您最早可以在 2 月 19 日通过加拿大税务局名为 Netfile 的在线系统在线报税。

如果您去年以纸质形式提交,CRA 会在 2024 年 2 月 19 日之前向您邮寄 2023 年报税文件信件。

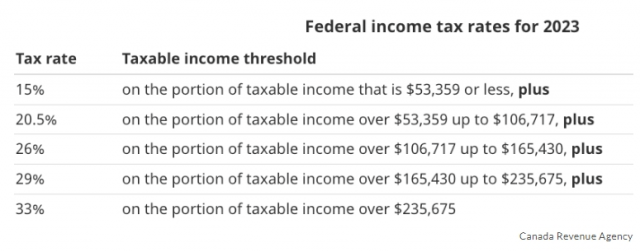

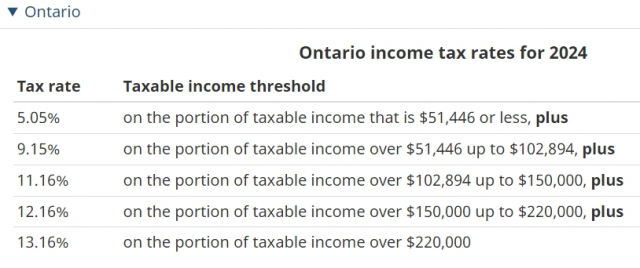

您的收入应纳税多少取决于联邦和省的税级。请记住,今年申报的上一年的税款,所以需要参考 2023 年的联邦和省的所得税税率。

以下是联邦税率和税阶:

以下是安省税率:

请注意,2 月 29 日星期四是加拿大雇主和 CRA 签发员工 T4、T4A 和 T5 的截止日期。您应该在此截止日期后几天内收到这些报税表。

2024 年 4 月 30 日是报税截止日期,逾期可能会有罚款。对于自雇职业者,报税截止日期为 2024 年 6 月 15 日。

来源:加国君综合

加国地产资讯-18ca.com 温哥华买房_温哥华房价_温哥华房地产_多伦多买房_多伦多房价_多伦多房地产_加拿大买房_加拿大房价_加拿大房地产

加国地产资讯-18ca.com 温哥华买房_温哥华房价_温哥华房地产_多伦多买房_多伦多房价_多伦多房地产_加拿大买房_加拿大房价_加拿大房地产