据globalnews报道:加拿大的住房机构警告借款人,在更新他们的抵押贷款时可能会面临一场“冲击”,因为新的分析显示,较高的利率已经开始对一些房主施加压力。

归联邦所有的加拿大抵押与住房公司(Canada Mortgage and Housing Corp.,CMHC)于周四发布了该国住宅抵押市场的半年度报告。

分析显示,在2023年上半年,超过290,000名加拿大人通过银行更新了他们的抵押贷款,面临“显著提高”的利率,给这些借款人带来“财务压力”。

尽管债务服务成本较高,CMHC指出,加拿大的抵押贷款拖欠率仍然保持在“历史低位”的0.15%。

但是,对这些拖欠率的深入分析显示,CMHC表示房主之间存在“财务压力”的迹象。

该机构表示,价值在40万加元以上的贷款的拖欠率自2022年第三季度以来一直在上升。

CMHC表示,这种趋势在价值在85万加元或以上的抵押贷款中尤为明显,自那时以来拖欠率上升了三个基点,达到0.13%。

价值在40万加元以下的抵押贷款仍然显示出高于更高价值贷款的拖欠率,尽管这些指标保持稳定。

CMHC还表示,2023年第二季度记录了拖欠30天以上的抵押贷款份额的“显著”年度增加。

在抵押贷款行业之外,该机构还注意到过去六个月内汽车贷款和其他信贷产品的拖欠情况也在增加。

“加拿大人偿还债务的能力下降正在成为住房金融系统的一个更为显著的脆弱性,”报告中写道。

CMHC首席执行官Romy Bowers上周在加拿大下议院委员会上表示,她认为抵押贷款违约风险较低,前提是加拿大劳动力市场不会出现显著的失业率飙升。

加拿大人面临较高的债务服务成本主要是由于加拿大银行自2022年3月以来迅速提高的利率,央行政策利率上涨了4.75个百分点。

利率上涨旨在通过提高借款成本来抑制通货膨胀,推动消费者偿还债务并储蓄,而不是消费。

加拿大银行高级副行长Carolyn Rogers周四在温哥华的一次演讲中讨论了该国的金融稳定性。

Rogers没有提供有关加拿大央行12月6日下一次利率决定的太多暗示。她在温哥华的观众中表示,利率可能在长期内保持较高水平,并且鉴于全球持续的不确定性,可能不会回到低利率的大流行前夜。

Rogers警告说,虽然有迹象表明金融体系正在适应较高的利率,但还有“更多的调整要来”。

她指出,自2022年以来,约40%的抵押贷款借款人已经更新到较高的利率,到2026年,剩余的未偿还抵押贷款份额也将经历更新周期。

“根据利率的走势,”Rogers说,这些房主“可能面临显著更高的还款。”

CMHC住房研究高级专员Tania Bourassa-Ochoa在周四的另一篇文章中,从即将到来的抵押贷款更新浪潮对加拿大房主和整体经济的影响中提出了透彻的观点。

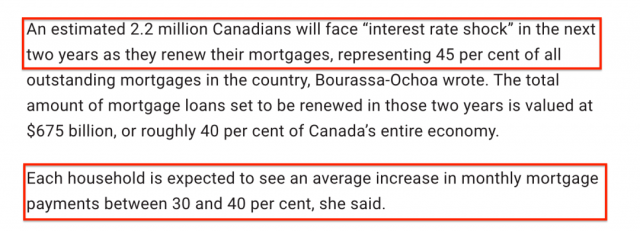

估计在未来两年,将有220万加拿大人面临“利率大冲击”。这占到了该国所有未偿还抵押贷款的45%,

Bourassa-Ochoa写道。这两年内待更新的抵押贷款总额为6750亿加元,约占加拿大整个经济的40%。

她说,每个家庭预计每月的抵押贷款支付将增加30%至40%。

总的来说,这将在全国范围内每年多出150亿加元的抵押贷款支付。

周四被问及加拿大央行是否担心其利率上调对房主的影响时,Rogers指出,不到五分之二的加拿大人有抵押贷款,其余的人要么完全拥有自己的住房,要么租房。

尽管她承认抵押贷款市场很“重要”,但她表示,保持货币政策收紧以将通货膨胀降至央行的两个百分点的目标将让所有加拿大人受益,无论是有抵押贷款还是没有。

虽然许多预测者预计经济的疲软迹象足以使加拿大央行在12月保持观望,但该央行在10月的最新决定中的讨论显示,一些成员认为政策利率需要进一步上升才能充分遏制顽固的通货膨胀。

来源:加国君综合

免责声明:转载此文章的目的旨在传播更多信息以服务于社会,版权归原作者所有,我们已在文章结尾注明出处,如有标注错误或其他问题请发邮件到18cacom@gmail.com,谢谢!

加国地产资讯-18ca.com 温哥华买房_温哥华房价_温哥华房地产_多伦多买房_多伦多房价_多伦多房地产_加拿大买房_加拿大房价_加拿大房地产

加国地产资讯-18ca.com 温哥华买房_温哥华房价_温哥华房地产_多伦多买房_多伦多房价_多伦多房地产_加拿大买房_加拿大房价_加拿大房地产