据温房网综合报道:本周,美国国债收益率攀升至16年来新高,全球债券市场继上周末短暂缓解后再度暴跌。

数据显示,自2020年3月达到峰值以来,10年期或10年期以上的美国国债价格已经下跌了46%。《金融邮报》称,此次暴跌是近年来债券市场“最猛烈的调整之一”,全球各地都感受到了冲击波。

发生了什么?

此次暴跌已将长期借贷成本推升至十多年来的最高水平,10月4日30年期美国国债收益率自2007年以来首次突破5%。而当债券收益率上升时,其价格就会下跌。

令人不安的是抛售的速度,而且波动性正在蔓延到股票和公司债券。

墨尔本 Jamieson Coote Bonds Pty 的资金经理 James Wilson 告诉彭博社:“这些举措开始引起所有资产类别的担忧。……收益率持续上升的情况下,目前买家都裹足不前,尽管超卖已经相当严重。”

之所以会出现这种局面,是因为市场正在将注意力转向长期较高的利率。自7月中旬以来,政府债券的长期收益率就持续上升,在9月份美联储发出利率将长期保持高位的消息后,收益率的上升加速了。

即使是央行较为鸽派的国家,其债券也受到国债收益率上升的影响。政府赤字膨胀和债券供应增加更加剧了人们的担忧。

加拿大的情况如何?

全球债券市场的抛售可能会对加拿大家庭和投资者产生重大影响。

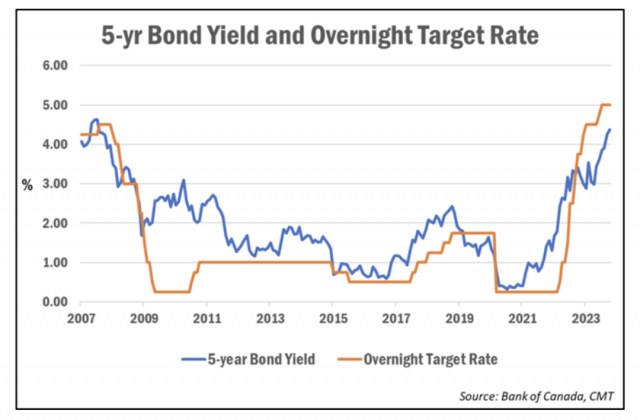

加拿大的债券收益率也在上升。本周早些时候,备受关注的加拿大政府五年期债券收益率跃升至4.46%的高位,然后回落。过去两周,收益率上涨了30多个基点。

由于债券收益率主导固定利率房贷的定价,首当其冲受影响的就是房贷。

房贷分析师Rob McLister本周表示,房贷固定利率正在起飞。10月3日,加拿大汇丰银行将无保险五年期固定利率提高至6.14%。这是加拿大全国公布的最低银行利率,也使得房贷压力测试的最低合格利率自1995年以来首次超过8%。

McLister预计本周将有更多银行提高利率,其中一些可能会加息20个基点或更多。

还有更大的雷

加拿大国家银行的Jocelyn Paquet表示,考虑到上次收益率飙涨导致几家美国银行倒闭,许多人开始质疑金融体系这次能否承受如此大的损失。她认为欧洲尤其脆弱。

问题在于银行的资产包括政府债券。随着这些资产价值下降,未实现的损失同步增加。这本身可能不会导致银行业危机,但可能会迫使银行缩减贷款,从而导致经济放缓。

政府也会感受到压力,因为债券收益率决定其融资成本。

蒙特利尔银行首席经济学家 Douglas Porter 表示,在疫情期间利率接近于零的情况下,加拿大的超常支出看起来是可以承受的。然而,随着收益率现在飙升至全球金融危机前以来的最高水平,计算方式发生了相当突然的变化,政府债务的利息成本正在迅速上升。

加拿大7月份公共债务成本达到38.5亿加元,创27年来最高水平。由于政府债务展期缓慢,这些利息成本必然会上升。

经济衰退警告越来越响

近几个月来,加拿大的GDP增长大幅放缓,使经济更接近衰退。技术性衰退通常被定义为GDP连续两个季度出现负增长。

债券市场也一直在发出衰退的信号。收益率曲线一年多前就出现倒挂(短期债券收益率跑赢长期债券),但随着短期收益率升值,最近一周收益率曲线变得更为陡峭。

麦肯齐投资公司固定收益和多元资产策略首席投资官Steve Locke表示,这是一个信号,表明经济即将放缓,并为最终降息让路。“收益率曲线表明未来的环境是需求放缓,经济可能会也可能不会陷入衰退,但肯定会比以前放缓。”

BMO高级经济学家Robert Kavcic在解释收益率曲线倒挂时更加坚定——他指出,经济衰退的历史性预兆以前从未给出过“误报”。

“历史上,从未真正出现收益率曲线严重倒挂,但经济不衰退的先例。”他说。“这就是市场在告诉央行:紧缩政策再搞下去经济就撑不住了,差不多了就开始降息吧。”

“重新平衡”投资组合的好时机

Kavcic表示,更高的利率可能成为全球金融市场“新常态”这一预期也给股市带来了压力。

由于市场的借贷条件比过去十年更紧缩,个人的消费能力受到限制,企业也是如此,因此必须修改对公司资本和增长率的预期。“在正常环境下,估值将不得不下调以解决这一问题。”

Kavcic认为,如果投资者发现即将出现增长迹象,股市可能会开始恢复增长,但这对股市来说可能是一把双刃剑。

全球经济将需要发出足够剧烈的放缓信号,以保证央行结束紧缩周期并最终开始降息,但与此同时,经济降温可能会损害许多上市公司的增长前景。“所有这些因素综合在一起,导致过去几周股市出现了一些不确定性。”

过去十年,利率基本处于历史低位,许多投资者看到股市大幅上涨,一些投资者可能会增持股票。麦肯齐的首席投资官Locke认为,现在是通过更健康的股票和债券组合“重新平衡”投资组合的好时机。

Locke表示,传统的股票与债券按60-40的比例分割“实际上对许多投资者来说非常合适”。

当今是债券市场上有很好的机会,尤其是一些企业债券。如果投资者已经有一段时间没有重新平衡投资组合了,可以考虑这些领域。

来源:温房网综合

免责声明:转载此文章的目的旨在传播更多信息以服务于社会,版权归原作者所有,我们已在文章结尾注明出处,如有标注错误或其他问题请发邮件到18cacom@gmail.com,谢谢!

加国地产资讯-18ca.com 温哥华买房_温哥华房价_温哥华房地产_多伦多买房_多伦多房价_多伦多房地产_加拿大买房_加拿大房价_加拿大房地产

加国地产资讯-18ca.com 温哥华买房_温哥华房价_温哥华房地产_多伦多买房_多伦多房价_多伦多房地产_加拿大买房_加拿大房价_加拿大房地产